|

今天一早最大的新聞:協(xié)鑫出售977MW光伏電站給云南能投的控股公司!

一、單筆交易近千兆瓦光伏電站

23日一大早,港股上市公司保利協(xié)鑫與協(xié)鑫新能源聯(lián)合發(fā)布公告:保利協(xié)鑫及協(xié)鑫新能源的間接附屬公司——蘇州協(xié)鑫新能源投資有限公司將向上海榕耀新能源公司出售共計977兆瓦(近1吉瓦)光伏電站的70%股權,連同70%的股東貸款。

根據公告,本次交易將為協(xié)鑫新能源帶來包括股權對價、應收股利、可收回股東借款等合計約20.6億元現(xiàn)金流,并減少負債約58億元。而本次交易所得現(xiàn)金約20.6億元將用于償還協(xié)鑫新能源債務及新項目的發(fā)展。

同一時間,云南能投發(fā)布公告:其控股股東云南能投集團于2019年5月22日與西藏云尚股權投資基金管理有限公司簽訂了《寧波榕尚投資合伙企業(yè)(有限合伙)認購意向協(xié)議》,擬作為有限合伙人認購寧波榕尚投資合伙企業(yè)(有限合伙)的29.4億元份額。寧波榕尚投資合伙企業(yè)(有限合伙)擬募集資金總額為60.01億元,并通過其設立的SPV公司上海榕耀新能源有限公司分期投資新能源、環(huán)保能源、新材料等戰(zhàn)略新興產業(yè)的項目。云南能投集團有意作為“有限合伙人”參與寧波榕尚投資合伙企業(yè)(有限合伙),在取得相關部門的審批同意后,將簽訂《寧波榕尚投資合伙企業(yè)(有限合伙)之有限合伙協(xié)議》。

二、日益火爆的電站交易

在之前《近期410MW光伏電站交易》等多篇文章中,均介紹了2019年以來,日趨火爆的光伏電站交易市場。僅3月底以來,2個月的時間里,上市公司公告的交易規(guī)模就高達1717MW!

3月21日,江山控股有限公司與新華電力發(fā)展投資有限公司訂立協(xié)議,出售霍林郭勒項目公司30MW光伏電站的全部股權。

3月28日,江山控股有限公司與中廣核太陽能開發(fā)有限公司訂立協(xié)議,出售樟樹30MW光伏電站項目公司的全部股權。

3月28日,協(xié)鑫新能源向五凌電力(國電投在湘二級單位)出售新安協(xié)鑫、汝州協(xié)鑫及江陵協(xié)鑫的55%股權三個共計280MW光伏項目55%的股權。

4月25日,順風清潔能源發(fā)布公告稱,公司正與若干潛在投資者就可能出售共300MW左右太陽能電站的交易進行初步磋商。

4月29日,江山控股有限公司與國投電力控股股份有限公司訂立協(xié)議,出售湖州祥暉100MW光伏項目全部股權。

5月23日,協(xié)鑫新能源向上海榕耀新能源公司(云南能投控股)出售共計977MW電站70%的股權。

其中,僅協(xié)鑫新能源出售了1257MW的電站部分股權,但保留部分股權和運營權。

2018年下半年以來,國內大規(guī)模電站交易時常見諸報道。光伏人會發(fā)現(xiàn),國內的光伏電站交易突然變頻繁了!這是偶然事件,還是發(fā)展方向?

三、國內光伏市場由投資轉向交易

4月初,晶科能源董事長李仙德在致辭《都挺好的》中認為,未來光伏行業(yè)將呈現(xiàn)幾個趨勢:

第一,將逐步從增量市場向交易市場發(fā)展,行業(yè)集中度和整合將進一步提升;

第二,分式光伏電站交易置現(xiàn)多樣化發(fā)展;

第三,光伏快步進入無補貼代;

第四,光伏項目融資方式將逐步成熟。

的確,國內光伏市場的熱點,正在從增量市場向存量市場轉變!

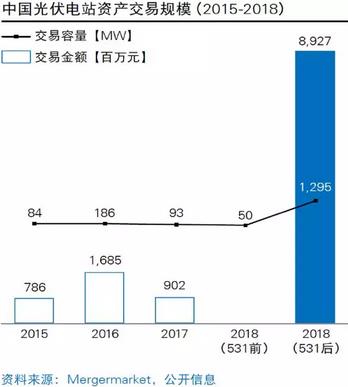

第三方的統(tǒng)計數據,也印證了這一點。不久前,TUV萊茵和普華永道共同發(fā)布的《2019中國光伏電站資產交易白皮書》(以下稱“白皮書”)中,統(tǒng)計了2015~2018年中國光伏電站的交易規(guī)模及交易金額,如下圖所示。

圖1:國內光伏電站交易情況

可以看出,531之后國內光伏電站交易呈現(xiàn)出爆發(fā)式增長。

可見,我們看到的市場現(xiàn)實情況、企業(yè)家的判斷、第三方數據,都在說明,2018年531之后,光伏市場新增速度降下來,存量交易大起來!即,光伏行業(yè)在從增量市場向存量市場轉變!

這一轉變,背后的原因是什么?

四、國內市場轉向的原因淺析

個人認為,這一轉變有以下幾個原因。

1)光伏電站新增量減速

新增大幅減少,是目前光伏電站存量市場交易活躍的根本原因。

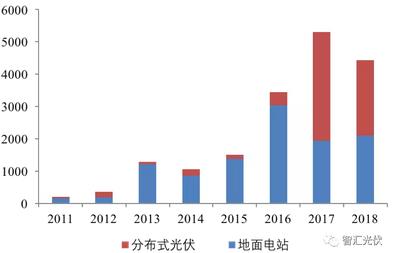

根據歷年的統(tǒng)計數據,2012~2017年之間,國內光伏裝機都保持快速增速。其中,2017年新增裝機達到5306萬kW,是2011年的26倍!受531政策的影響,2018年新增市場突然剎車,同比減少了880萬kW,如下圖所示。

圖2:2011~2018年新增裝機(單位:萬kW)

當年新增量快速增長時,新項目的開發(fā)建設是各企業(yè)的業(yè)務開展重點,市場交易上路條十分活躍。而當新增市場受限時,企業(yè)開發(fā)項目就只能從存量市場上挖掘,即購買已經建成的存量電站。

因此,增量市場受限,是電站市場交易活躍的根本原因。

2)國有企業(yè)改善資產結構

目前,大型電力央企、國企是國內光伏電站最主要的收購方。一方面,大型電力央企、國企是國內火電的主要持有者,配額制于5月15日公布,從2019年正式開始考核,資產中煤電占比大的國企面臨較大的配額壓力。另一方面,為了實現(xiàn)國有資產的增值,國企每年都要完成一定規(guī)模的新增投資,而投資新能源領域顯然是最合適的選擇。光伏電站并網后,所發(fā)電力由國家以固定電價收購保障性收購20年,有穩(wěn)定的現(xiàn)金流。

因此,提高光伏電站資產持有量,符合國家的產業(yè)政策導向,是國企完成配額考核任務,實現(xiàn)國有資產保值增值的內在需求。在增量市場受限情況下,國企會更多尋求收購光伏電站。

國企具有規(guī)模優(yōu)勢和資金成本優(yōu)勢,光伏電站龍頭民企則具有經驗豐富的專業(yè)團隊以及精細化運維能力。民企的存量光伏電站與國企進行股權混改,可以充分發(fā)揮各自在資本和資產端的優(yōu)勢,最終實現(xiàn)強強聯(lián)合下的優(yōu)勢互補。

3)民營企業(yè)實現(xiàn)輕裝上陣

公開數據顯示,電站出售方主要為民營企業(yè)。補貼拖欠造成的現(xiàn)金流壓力,應該是民營企業(yè)出售光伏電站最重要的原因。

目前,可再生能源附加目錄一共發(fā)了七批,收錄了2016年3月份之前并網的光伏電站;同時,考慮到兩批光伏扶貧目錄、戶用項目的補貼由電網墊付,目前累計可以拿到補貼的項目預期為5800萬kW。即,2018年底已經并網的174GW光伏電站中,67%的項目無法正常拿到補貼。因此,目前為止,已經有并網3年多還未拿到補貼的項目。

以1GW的光伏項目為例,按照1200小時考慮,年發(fā)電量為12億kWh;2017年630以前的光伏項目度電補貼約為0.5元/kWh,則每年產生的補貼拖欠款將高達6億元。同時,即使按照4.95%的基準利率考慮,補貼拖欠1年產生的財務成本高達3000萬元。

目前,光伏行業(yè)逐漸進入無補貼階段,即未來將不會再有“補貼拖欠壓力”。出售存量的、補貼拖欠的光伏電站資產,回收現(xiàn)金開發(fā)無補貼光伏電站,是民用企業(yè)不錯的選擇。

4)電站交易促進項目收益率改善

目前,國內國有企業(yè)融資成本一般在5%左右,而民營企業(yè)普遍在6%以上,甚至到8%以上。1GW存量的、補貼拖欠的光伏電站,在民營企業(yè)手中,一年的財務成本可能高達5000萬,而在國有企業(yè)手中可能不足3000萬元。可見,國有企業(yè)低資金成本的優(yōu)勢明顯。通過交易,電站持有成本降低,十分有利于改善電站的收益率。

綜上所述,民營企業(yè)將存量電站出售給國有企業(yè),將能發(fā)揮雙方優(yōu)勢,實現(xiàn)電站盈利提高、國企資產結構改善、民企輕裝上陣的“三贏”局面。增量市場減緩、補貼拖欠、配額制即將實施是電站交易活躍的大背景。

五、對于未來市場的幾個判斷

1、電站持有集中度將會提高

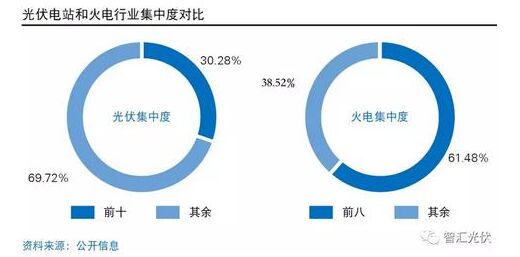

根據TUV萊茵的統(tǒng)計,目前光伏發(fā)電市場集中度較低,前十大光伏電站運營企業(yè)裝機占比30.28%,遠低于火電的水平,如下圖所示。

未來,在光伏新增裝機容量放緩的情況下,通過國企收購眾多民營企業(yè)持有的項目,實現(xiàn)集中度提高。

圖3:火電與光伏行業(yè)集中對對比

可見,相對于火電,光伏的集中度還有很大的提升空間。未來,在光伏新增裝機容量放緩的情況下,通過國企收購眾多民營企業(yè)持有的項目,實現(xiàn)集中度提高。

2、民營企業(yè)提供更專業(yè)的運維服務

未來,如果電站光伏電站主要為國有企業(yè)持有,而民營企業(yè)的優(yōu)勢則在于利用自身的專業(yè)性提供光伏電站的運維服務。

目前,陽光電源、正泰新能源、協(xié)鑫新能源等公司,都成立了下屬的專業(yè)運維公司,除了給自己公司的電站提供運維服務外,還跟第三方運維公司一樣,對外承接運維業(yè)務。

以開頭協(xié)鑫新能源向上海榕耀新能源公司出售的977兆瓦光伏電站為例,協(xié)鑫只出售的項目的控股權(70%的股權),但電站在資產交割后三年內的日常運營仍然有協(xié)鑫提供。

3、國內企業(yè)越來越多走向海外

2018年下半年至今,在國內市場不景氣的情況下,國內企業(yè)越來越多的走向海外。除了設備銷售之外,開展電站的開發(fā)及售出業(yè)務,也是常見的模式。在海外光伏市場大幅提速,我國大力推動“一帶一路”建設的大背景下,國內優(yōu)秀的光伏企業(yè)有更多出海的機會。

根據機電商會統(tǒng)計,2018年,中國電力行業(yè)企業(yè)參與境外電力項目投(議)標并最終實現(xiàn)簽約的項目399個,簽約合同總金額466.8億美元,同比增長5.8%,簽約發(fā)電裝機總容量5013.7萬千瓦。其中,僅新能源項目簽約額前10名的企業(yè),簽約總金額就高達94.61億元。

其中,特變電工、金風科技、天合光能、東方日升、正泰電氣五家光伏躋身2018年中國電力行業(yè)境外電力項目簽約額前50名。相信2019年國內光伏企業(yè)在海外的投資會大幅增加。

|